Es el armagedón biotecnológico que existe: con una destrucción masiva de valor en las acciones públicas, es claramente el peor escenario del mercado en más de 20 años.

Nada como este retroceso ha sucedido en la memoria reciente. Esto es mucho peor que el corto "el cielo esta cayendo” corrientes descendentes en el cuarto trimestre de 4 y el segundo semestre de 2018. También es mucho peor, para la biotecnología, que el colapso financiero de la Gran Recesión en 2-2015. La biotecnología estaba anémica antes de esa crisis y solo un poco más anémica después de ella. Una comparación mucho mejor es la implosión de dot.com y Genomics Bubbles, donde la profundidad y la duración del retroceso fueron similares.

Como hace veinte años, sentimiento masivo de aversión al riesgo diezmó los sectores impulsados por la tecnología de alto riesgo y, a menudo, especulativos, como Internet de consumo y biotecnología. Todos sabíamos que se estaba poniendo espumoso, pero no creo que haya una expectativa generalizada de una implosión completa del mercado público, como hemos visto. Los vientos en contra macroeconómicos en torno a los temores de inflación, el aumento de las tasas de interés, la invasión de Ucrania, las continuas oleadas de variantes de COVID, la profundización de los problemas de la cadena de suministro... todo se ha combinado para crear un clima profundamente bajista hacia las acciones de mayor riesgo.

Para aquellos interesados en explorar opciones estratégicas en una fuerte recesión, lea Tomo de 10,000 palabras de Peter Kolchinsky sobre el tema. Si bien es posible que no esté de acuerdo con todas las recomendaciones, cubre mucho terreno y es una pieza apropiadamente provocativa para las juntas y los equipos de gestión por igual.

Sin siquiera repetir los números, está muy claro que la dislocación en los mercados públicos ha sido profunda. Esperemos que toquemos fondo aquí en junio, pero solo el tiempo lo dirá.

Pero, ¿qué pasa con los mercados privados de biotecnología respaldados por capital de riesgo?

STAT News planteó preocupaciones ayer sobre miedo y desesperación en el mundo de la biotecnología privada: citando acuerdos que se desmoronan y valoraciones que caen en picada, afirma que muchos están "realmente asustados y asustados".

No hay duda de que los mercados privados son más desafiantes de lo que fueron durante los mercados en ebullición de 2020-2021, y el sentimiento actual refleja un entorno financiero nervioso.

Sin embargo, en momentos como este, es útil hacer una comparación histórica para replantear dónde están realmente las cosas y, en este caso, ofrecer una visión bastante contraria del estado actual del mercado financiero.

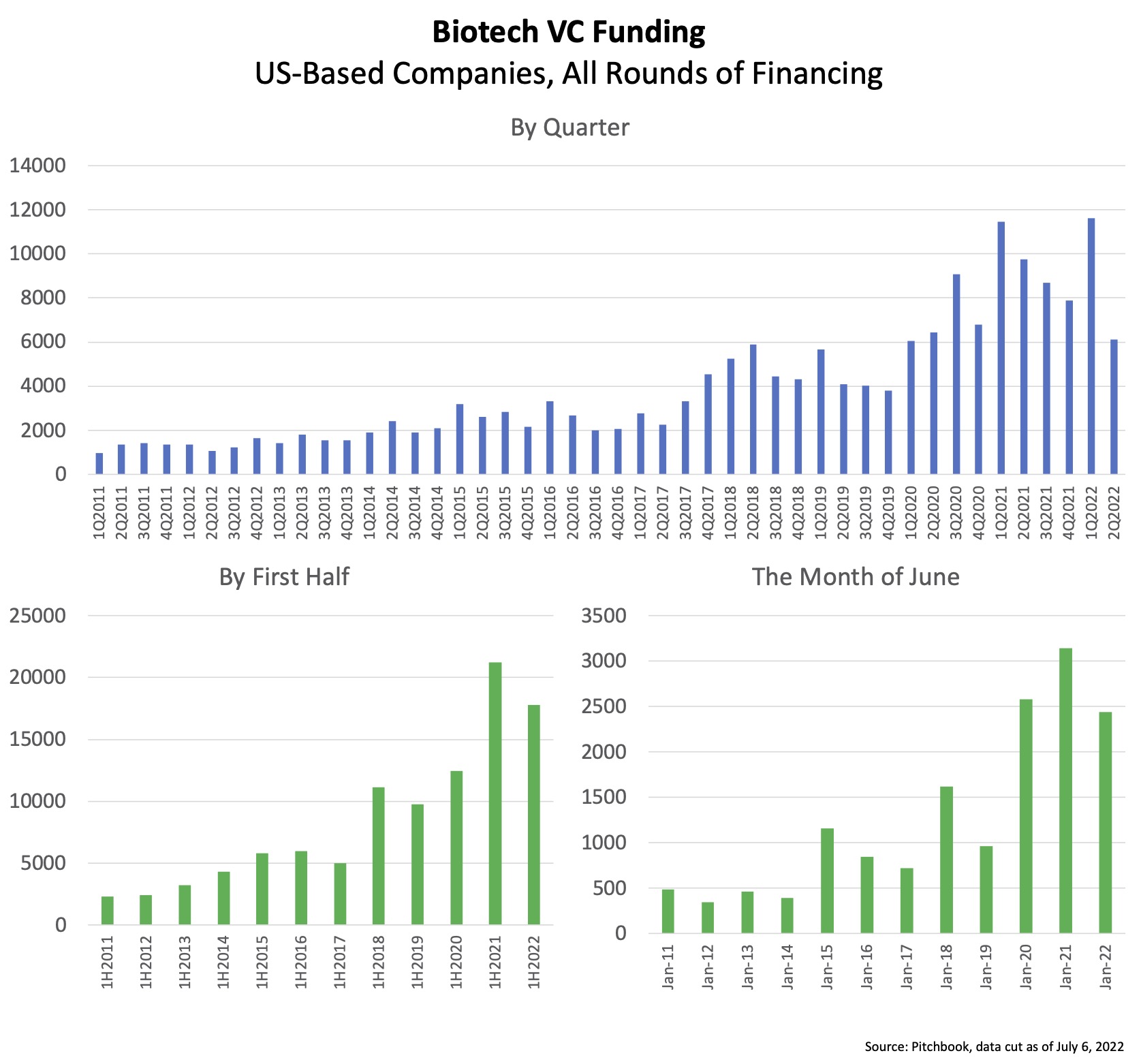

La realidad es que el ecosistema biotecnológico privado está inundado de más capital hoy que todos menos dos años en los más de 40 años de historia de la industria. Todavía hay una gran cantidad de capital disponible para financiar la innovación en el futuro. Aquí están los datos, según PitchBook, con fecha de hoy:

- 2022 ha tenido el comienzo más rápido para las financiaciones privadas que todos los años excepto 2021: se han invertido casi $ 18 mil millones en los EE. UU. en compañías biofarmacéuticas privadas en los primeros seis meses del año (1H 2022). A modo de comparación, 2017 fue anunciado como un año de “exuberancia inversora” por los expertos y, sin embargo, el primer semestre de 1 ya es un 2022 % más alto que todo el 40.

- Se han invertido más de $ 6 mil millones en el segundo trimestre de 2, muy por debajo del segundo trimestre de 2022 y casi tanto como el segundo trimestre de 2, pero mucho más que el segundo trimestre en todos los años anteriores – eso es mucho más financiamiento de capital de riesgo que cualquier año durante la carrera del mercado alcista de 2012-2020. Solo en el segundo trimestre de 2, hubo más capital que en todo 2022, a menudo destacado como un año de "boom" para respaldar biotecnologías ya que la ventana de salida a bolsa realmente se abrió.

- Junio de 2022 también fue enorme: fue el mes más grande del trimestre, con casi $ 2.5B, superando a todos los de junio antes de 2020. Y junio estuvo casi 18 meses después del pico en los mercados públicos, mitigando el impacto de la dinámica meramente temporal en estos datos.

Si no sabía dónde estaban los mercados en su punto máximo en 2021 y había estado dormido desde antes de que llegara el COVID, se despertaría hoy y pensaría que el clima de financiación de la biotecnología privada era increíblemente fuerte, uno de los mejores de la historia.

Esa es una asombrosa desconexión de datos del sentimiento generalizado en la actualidad.

Esto se debe en gran parte a que el sentimiento es siempre una función de primera derivada: la dirección del cambio. El mercado privado respaldado por capital de riesgo en el segundo trimestre de 2 ha bajado considerablemente (2022 %) desde su punto máximo en el primer trimestre de 50 y el primer trimestre de 1 (ambos por encima de $2022 mil millones en un solo trimestre). Pero la primera derivada pasa por alto que sigue siendo un número absoluto enorme en comparación histórica: $ 1B + en un solo trimestre.

También se debe a que los mercados de valores públicos a menudo marcan la pauta para el sector: es fácil observar los altibajos (últimamente los bajos) todos los días y sentir esa volatilidad de manera visceral. Y también sabemos que el entorno de financiación de capital público ha sido muy poco acogedor, en gran parte cerrado para las OPI.

Para las empresas en etapas posteriores, la incapacidad de aprovechar los mercados de acciones públicas significa que necesitarán hacer otra ronda privada (y claramente muchas lo han hecho en los últimos trimestres), y sus valoraciones deberán reflejar los "nuevos" comparables del mercado público hasta cierto punto. .

Sorprendentemente, sin embargo, esta compresión de valoración no se refleja en el último corte de los datos: las valoraciones medianas antes y después del dinero para junio de 2022, para el segundo trimestre de 2 y para el primer semestre de 2022 son más altas que sus respectivos períodos en cualquier año anterior. , incluido 1, según datos de Pitchbook. Sospecho que las valoraciones de atracción de la gravedad hacia la Tierra aparecerán en futuros recortes de datos.

Sin embargo, retrocediendo, estos datos son muy claros: todavía hay mucho capital disponible para financiar biotecnologías privadas.

Además, no es probable que esto cambie drásticamente en el corto plazo: anticipo sólidos niveles de financiamiento privado absoluto en los próximos trimestres. Si bien la desconexión entre los mercados público y privado no puede continuar para siempre, el mundo privado todavía tiene grandes cantidades de capital disponible que debe ponerse a trabajar.

Esto se debe en parte a un aspecto estructural del capital de riesgo que le permite trabajar en plazos más largos y ciclos múltiples. La recaudación de fondos de VC en los últimos años ha sido muy fuerte, con más de $ 113 mil millones recaudados por capitalistas de riesgo para todos los sectores solo en 2021, un máximo histórico. Muchas firmas de capital de riesgo de biotecnología han recaudado grandes fondos en los últimos trimestres. Es importante destacar que estos son vehículos de inversión cerrados con compromisos de capital a largo plazo de LP. La mayor parte del capital comprometido se despliega en el período de inversión inicial, que suele ser de más de 4 años. Los capitalistas de riesgo tienen que poner ese dinero en acuerdos y no pueden quedarse con él como "efectivo" como un fondo de cobertura. Eso significa que es probable que todos esos dólares de fondos de riesgo que se recaudaron en los últimos dos años se utilicen en biotecnologías privadas en los próximos años. La mayoría de los fondos pueden desplegar hasta un 20% en acciones públicas, y sospecho que muchos capitalistas de riesgo buscarán comprar valor allí; pero la gran mayoría de los fondos de capital de riesgo seguirán desplegándose en los mercados privados. Esto representa una gran cantidad de polvo seco para el ecosistema biotecnológico respaldado por VC durante los próximos dos años.

En resumen, si bien el sentimiento es claramente negativo, y todas las biotecnologías deberían ajustarse el cinturón y adoptar presupuestos fiscalmente disciplinados, los mercados privados han sido notablemente resistentes y continuarán financiando sólidamente la innovación en el futuro: empresas con ciencia sólida, lideradas por equipos sólidos, seguirá siendo financiado. Para la biotecnología privada, la desesperación de Chicken Little aún no está justificada porque el cielo no se está cayendo. O al menos no del todo.

- Coinsmart. El mejor intercambio de Bitcoin y criptografía de Europa.Haga clic aquí

- Platoblockchain. Inteligencia del Metaverso Web3. Conocimiento amplificado. Accede Aquí.

- Fuente: https://lifescivc.com